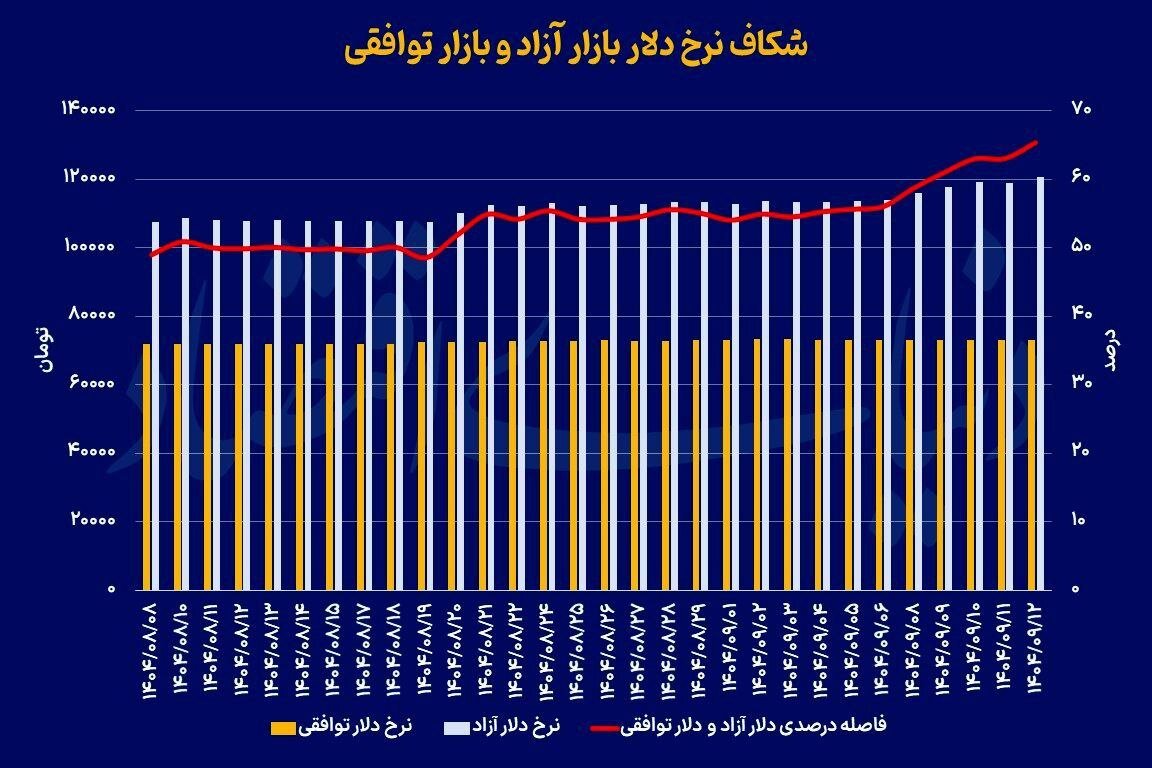

به گزارش ایراسین و به نقل از دنیای اقتصاد، شکاف میان نرخ ارز آزاد و توافقی به اوج تاریخی خود رسید؛ اختلافی که میتواند موج تازهای از رانت ارزی را در اقتصاد فعال کند، فاصله بیش از ۶۵ درصدی میان قیمت دلار آزاد و دلار توافقی باعث شده، تقاضا برای دلار توافقی و عرضه محصولات وارداتی به قیمت بازار به فرصتی سودآور برای گروههای ذینفع تبدیل شود. در واقع، تثبیت نرخ ارز توافقی از یکسو تقاضا برای دسترسی به ارز ارزانقیمت را تحریک کرده و از سوی دیگر، با سرکوب نرخ در کانال رسمی، صادرکنندگان را در بازگرداندن ارز به کشور مردد ساخته است، این امر خود عاملی برای افزایش فشار قیمتی بر دلار بازار آزاد نیز بوده است. متولیان ارزی کشور همواره مدعی شدهاند که تغییر نرخ ارز توافقی میتواند به افزایش نرخ تورم دامن زند، درحالیکه تورم نزدیک به ۵۰ درصد در شرایط سرکوب ارزی، بهترین دلیل برای ابطال این فرضیه است. از سوی دیگر درحالیکه بورس جان تازهای گرفته است و شاخص بورس در سقف تاریخی به سر میبرد، ترکش این سیاست در بازار سرمایه میتواند روند صعودی شاخص را با تردید روبهرو سازد.

بازار سرمایه در حالی سومین هفته مثبت پیاپی خود را پشت سر گذاشت که مجموعهای از عوامل بنیادین، پولی و رفتاری در کنار هم قرار گرفتند تا مسیر حرکتی شاخصها را در فضای پیچیده اقتصاد ایران ترسیم کنند. این هفته، اگرچه در ظاهر با ادامه سبزپوشی نماگرها و ورود نقدینگی حقیقی همراه بود، اما لایههای زیرین معاملات نشان میدهد که بورس در مرحله حساسی از یک چرخه پیچیده قرار گرفته است؛ چرخهای که یکسو آن را انتظارات تورمی داغشده ناشی از جهش نرخ ارز شکل میدهد و سوی دیگر آن را تغییرات ساختاری در متغیرهای کلیدی همچون نرخ بهره، سیاستهای ارزی، مکانیسم قیمتگذاری و چشمانداز بودجه سال آینده تعیین میکنند. افزایش نرخ ارز بازار آزاد و رشد کم رمق نرخ ارز بازار توافقی سبب شد تا شکاف این دو نرخ رکورد جدیدی را ثبت کند؛ فاصله ۶۵ درصدی که رانت ارزی را به اوج رسانده است.

بورس تهران بار دیگر در موقعیتی قرار گرفته که همزمان از دو مسیر تغذیه میشود: مسیر «رشد اسمی» که محرک اصلی آن افزایش قیمت داراییها بهدلیل تورم و جهش ارزی است و مسیر «بهبود بنیادی» که از دل گزارشهای ماهانه و فصلی شرکتها بیرون آمده و با افزایش درآمدهای عملیاتی، بالا رفتن نرخهای معاملاتی در بورس کالا و تثبیت حجم معاملات همراه شده است. آنچه در هفته گذشته رقم خورد، ترکیبی از این دو مسیر بود؛ ترکیبی که نشان میدهد بازار نهتنها در برابر شوکهای کوتاهمدت ارزی واکنش سریع و مستقیم دارد، بلکه بهبودهای تدریجی در سودآوری شرکتها را نیز در قیمتها منعکس میکند؛ اما فراتر از اعداد، آنچه این هفته را برای تحلیلگران بازار سرمایه قابلتوجه کرد، «تغییر رفتار سرمایهگذاران» بود، بازاری که تا همین چند ماه پیش زیر فشار فروش و بیاعتمادی قرار داشت، اکنون بهوضوح نشانههایی از بازگشت پول هوشمند را بروز میدهد؛ نشانههایی که در عبور ارزش معاملات از مرز ۱۰ همت، تداوم تراز مثبت پول حقیقی و گستره سبزپوشی نمادها نمایان شد. این تغییر رفتار، در کنار تثبیت شاخص کل در محدوده بالای ۳.۳ میلیون واحد، حاکی از آن است که فضای روانی سرمایهگذاران نسبت به ماههای گذشته متعادلتر شده و وزن تحلیل در تصمیمگیریها دوباره رو به افزایش است.

شکاف ۶۵ درصدی دلار آزاد و توافقی

در شرایط کنونی، اختلاف میان نرخ ارز توافقی و بازار آزاد به شدت گسترده شده و به بیشترین فاصله خود در سال جاری رسیده است؛ بهطوریکه دلار در بازار آزاد با قیمت حدود ۱۲۰ هزار تومان، ۶۵ درصد بیشتر از دلار توافقی با قیمت ۷۳ هزار تومان معامله میشود، این شکاف تاریخی نشاندهنده فشار شدید بر منابع ارزی و ناکارآمدی سیاستهای تثبیت نرخ ارز است. محدودیت عرضه ارز در کانالهای رسمی و افزایش تقاضا برای حفظ ارزش داراییها در پی تورم بالا، از مهمترین عواملی هستند که به تعمیق این فاصله دامن زدهاند. ایجاد چنین اختلاف قیمتی میان ارز رسمی و نرخ آزاد، مسیر بهرهبرداریهای رانتی را برای دریافتکنندگان ارز رسمی هموار کرده و انگیزه فروش ارز توافقی در بازار آزاد را افزایش میدهد. پیامدهای این شکاف شامل کاهش منابع ارزی کشور، رشد فعالیتهای غیررسمی، تشدید فشار بر اقتصاد و افزایش نابرابری در دسترسی به ارز است. تجربههای گذشته نشان داده که کاهش این فاصله تنها با نزدیکتر شدن نرخ ارز توافقی به نرخ بازار آزاد و تأمین مناسب ارز در بازار امکانپذیر است؛ مسیری که برای کاهش پیامدهای پیشرو ناگزیر باید طی شود.

آنچه در این هفته بر بورس گذشت

بازار سهام برای سومین هفته متوالی بازدهی مثبتی را برای سهامداران به همراه داشت و سه نماگر اصلی بورس تهران توانستند بیش از ۲ درصد بازدهی هفتگی ثبت کنند. دماسنج اصلی بازار در پایان این هفته با رشد ۲.۹۷ درصدی نهتنها از سطح تاریخی ۳.۳ میلیون واحد عبور کرد، بلکه موفق شد در این محدوده مهم نیز تثبیت شود. شاخصهای هموزن و فرابورس نیز با رشد ۲.۰۱ درصدی هفتهای درخشان را پشت سر گذاشتند. در آخرین روز معاملاتی، غلبه تقاضا بر عرضه موجب ثبت ۶۰۰ میلیارد تومان تراز مثبت پول حقیقی شد و در مجموع، بازار سهام طی این هفته شاهد ورود ۳۰۰ میلیارد تومان پول حقیقی بود؛ نشانهای از تقویت اعتماد نسبی سرمایهگذاران به ادامه روند صعودی.

نماگرهای تالار شیشهای با سبزپوشی به کار خود پایان دادند. شاخص کل در معاملات روز گذشته با رشد ۱.۱۸ درصدی معادل ۳۹ هزار واحد در سطح ۳میلیون و ۳۷۹ هزار واحد ایستاد. شاخص هموزن نیز همگام با نماگر اصلی حرکت کرد و با افزایش ۱.۰۴ درصدی به سطح ۹۵۹ هزار واحد رسید. در شرایط فعلی، بسیاری از تحلیلگران ارزش معاملات ۱۰ همت را معیار ورود بازار به فاز رونق میدانند؛ ارزش معاملات خرد دیروز با ثبت ۱۲ هزار و ۱۱۵ میلیارد تومان برای دومین روز متوالی بالاتر از این سطح قرار گرفت. همچنین دیروز بازار با ۶۷۰ میلیارد تومان ورود پول حقیقی به پایان رسید و ۷۷ درصد نمادها در محدوده مثبت معامله شدند. برتری تقاضا نیز در تابلوی معاملات مشهود بود؛ ارزش سفارشهای خرید در سطح ۲.۳ همت و بیش از سفارشهای فروش در سطح ۱.۹ همت قرار گرفت.

بررسی جریان نقدینگی نشان میدهد که دیروز ترکیبی از صنایع ریالی و دلاری مورد توجه سرمایهگذاران قرار گرفتند. در صدر فهرست، گروه محصولات شیمیایی قرار دارد که بهعنوان بزرگترین صنعت بازار توانست ۱۸۲ میلیارد تومان پول حقیقی جذب کند. پس از آن، گروه استخراج کانههای فلزی بار دیگر مورد توجه قرار گرفت و با ورود ۱۰۰ میلیارد تومان در جایگاه دوم ایستاد. در رتبه سوم، گروه سرمایهگذاری قرار دارد که در پایان معاملات چهارشنبه با ورود ۹۹ میلیارد تومان پول حقیقی همراه شد. در مقابل، صنایع پالایشی، بانکی و زراعت برخلاف فضای مثبت بازار بیشترین خروج پول حقیقی را تجربه کردند؛ موضوعی که میتواند نشانهای از جابهجایی نقدینگی میان گروهها و بازتوزیع انتظارات سرمایهگذاران باشد.

بازار در فاز تثبیت

کامل ابراهیمیان، تحلیلگر بازار سرمایه در توضیح شرایط این روزهای بورس اظهار کرد: پس از موج قدرتمند خرید در دو ماه ابتدایی پاییز، اکنون بازار وارد فاز تثبیت شده است.

وی در ادامه با اشاره به گزارشهای عملکردی شرکتها افزود: انتشار گزارشهای آبانماه که حکایت از رشد درآمدها در هشتماهه نخست امسال در مقایسه با دوره مشابه دارد، در کنار چشمانداز افزایشی نرخ محصولات در بورس کالا و ارزش دلاری کل بازار که کمتر از ۱۰۰ میلیارد دلار و نزدیک کفهای تاریخی است به تقویت امیدها نسبت به ادامه روند صعودی بازار کمک کرده است.

تحلیلگر بازار سرمایه با تاکید بر نقش جریان پول ادامه داد: حفظ میانگین معاملات خرد در سطح ۱۰ هزار میلیارد تومان، نشاندهنده ماندگاری پول هوشمند در بازار است، این حجم معاملاتی، احتمال ورود بازار به رکود عمیق را بهطور چشمگیری کاهش میدهد.

ابراهیمیان درباره تأثیر تحولات ارزی توضیح داد: تشدید شکاف میان نرخ نیما و بازار آزاد عدماطمینانها را افزایش داده است، اما تغییرات اخیر در تخصیص ارز صادراتی به تالار دوم میتواند میانگین نرخ تسعیر مؤثر شرکتهای صادراتی را بالا برده و سودآوری دلاری آنها را تقویت کند.

وی ادامه داد: در بورس کالا نیز مکانیسم رقابتی موجب شده قیمتگذاری محصولات به نرخهای نزدیک بازار آزاد حرکت کند؛ فرآیندی که هم درآمد ریالی شرکتها را بالا میبرد و هم حاشیه سود عملیاتی آنها را تقویت میکند. بازار در شرایط فعلی رفتاری گزینشی دارد و نقدینگی عمدتاً به سمت گروههایی هدایت میشود که از مزیت تورم ارزی بهرهمندند و کمترین محدودیت را از ناحیه قیمتگذاری دولتی تجربه میکنند.

تحلیلگر بازار سرمایه با اشاره به لایحه بودجه ۱۴۰۵ هشدار داد: میزان کسری ساختاری و نحوه جبران آن از طریق انتشار اوراق بدهی، میتواند به مهمترین ریسک سیستماتیک سال آینده تبدیل شود.

ابراهیمیان تصریح کرد: در سال جاری انتشار گسترده اوراق دولتی باعث افزایش کمسابقه نرخ بهره شده و نرخ بازده اخزا را برای نخستین بار از مرز ۳۸ درصد عبور داده است، چنین بازدهی در ابزارهای بدون ریسک، جذابیت بالایی ایجاد کرده و خروج نقدینگی از بازار سهام را تشدید میکند.

به گفته وی: تداوم نرخ بهره بالا علاوه بر افزایش هزینه مالی شرکتها، بهویژه در صنایع تحت قیمتگذاری دستوری، موجب فشردهشدن حاشیه سود عملیاتی آنها میشود. از این رو، حجم انتشار اوراق بدهی در بودجه سال آینده تعیینکنندهترین متغیر در ترسیم مسیر نرخ بهره و ریسکهای سیستماتیک بازار سرمایه خواهد بود.

ابراهیمیان تاکید کرد: بهبود وضعیت مالی شرکتها منوط به حرکت سیاستگذار به سمت آزادسازی اقتصادی است؛ سازوکاری که میتواند نقش دفاعی قدرتمندی در مقابل فشارهای مالی دولت داشته باشد. تسعیر بهتر ارز و آزادسازی قیمتها، نیاز شرکتها به استقراض را کاهش میدهد و در سطح کلان میتواند به تعدیل نرخ بهره و کاهش انتظارات تورمی کمک کند. همچنین، سودآوری بالاتر شرکتها پایه مالیاتی دولت را تقویت کرده و منابع پایدار و غیرتورمی برای دولت ایجاد میکند.

وی خاطرنشان کرد: چنانچه اصلاحات ارزی و آزادسازی اقتصادی با رویکردی منسجم اجرا شود، بازار سرمایه میتواند به یک سیستم خودتعادلگر تبدیل شود؛ سیستمی که ضمن تقویت بنیه مالی شرکتها و منتفعکردن سهامداران، فشار کسری بودجه و نرخ بهره را نیز کاهش میدهد. در چنین شرایطی، ارزندگی ذاتی سهام میتواند بهعنوان یک عامل ضدشکنندگی در برابر آسیبهای بودجهای و بهرهای عمل کند.

رشد تورمی بورس زیر سایه جهش دلار آزاد

محمد خبریزاد، تحلیلگر بازار سرمایه، در توضیح روند اخیر معاملات اظهار کرد: بازار طی دو، سه روز گذشته دوباره وارد یک مسیر صعودی شده است، مهمترین دلیل این رشد، افزایش نرخ دلار در بازار آزاد و رکوردشکنی آن بود. میتوان گفت رشد بورس در این چند روز عمدتاً ماهیتی تورمی داشته است. دلار آزاد متأسفانه از مرز ۱۲۰ هزار تومان عبور کرد، اما نرخهای مرتبط با دلار توافقی که بیشترین اثر را بر شرکتهای بورسی دارد همچنان تقریباً ثابت مانده است. با این حال، اثر افزایش نرخ دلار آزاد را میتوان در معاملات بورس کالا و بهویژه روی کالاهای رقابتی مشاهده کرد.

وی افزود: دیر یا زود دولت ناچار است سیاستهای ارزی خود را تعدیل کند و نرخ دلار توافقی را افزایش دهد. این اختلاف بیسابقه میان دلار آزاد و نیما که اکنون به حدود ۷۰ درصد رسیده، نشان میدهد بخش بزرگی از سود شرکتها از جیب سهامداران و سرمایهگذارانی که در شرایط تورمی به بورس پناه آوردهاند، به سمت افراد و گیرندگانی میرود که ارز ارزان دریافت میکنند؛ افرادی که بسیاری از آنها مصرفکننده نهایی هم نیستند و در نهایت جیب واردکنندگان پرتر شده است، این مساله یکی از عوامل اصلی رشد بازار در یکی، دو روز اخیر بوده است.

تحلیلگر بازار سرمایه با اشاره به گزارشهای شرکتها ادامه داد: به نظر میرسد اثرات افزایش نرخ دلار آزاد را در ماههای آینده و در گزارشهای عملکرد ماهانه شرکتها خواهیم دید. گزارشهای آبان عملکرد خوبی داشتند و نوید گزارشهای میاندورهای مثبت برای فصل پاییز را میدهند، احتمالاً در پایان این فصل نیز شاهد گزارشهای فصلی مطلوب از بسیاری از شرکتها خواهیم بود.

خبریزاده تاکید کرد: با دلار فعلی، ارزش دلاری بازار سرمایه دوباره در کف تاریخی قرار گرفته و نسبتهای P/E و P/S بازار در نقاط جذابی ایستادهاند. درست است که بازار سرمایه از رشد تورمی جا مانده، اما پتانسیل ادامه رشد وجود دارد، اگر سیاستهای بانک مرکزی کمی تعدیل شود، میتوان تا پایان سال روندی مثبت و پایدار را برای بازار متصور بود. رشدی که طی دو، سه روز اخیر شاهد آن بودهایم، با شدتهای متفاوت ادامهدار خواهد بود و در نهایت در صورتهای مالی شرکتهای بورسی نیز نمایان میشود.

نظر شما